اساساً در دنیای واقعی ما نیاز به استفاده از کیف پول یا حساب های بانکی برای نگهداری پول خود داریم و افرادی که در زمینه ارزهای دیجیتال کار می کنند نیز نیاز به استفاده از فضای خاصی برای ذخیره دارایی های دیجیتال خود دارند. در واقع، وقتی نوبت به سرمایه گذاری در بازار ارزهای دیجیتال می رسد، یکی از مهم ترین مسائلی که مردم باید در نظر داشته باشند، فضایی است که برای حفظ دارایی های دیجیتال خود انتخاب می نمایند. این فضاها که کیف پول های دیجیتالی محسوب می شوند، به افراد امکان می دهند رمزهای عبور ارزهای خود را در مکانی امن ذخیره کنند تا بتوانند در صورت لزوم آنها را جا به جا کنند یا بفروشند. از طرفی کیف پول های دیجیتال در دسته بندی های مختلفی قرار دارند که در این میان کیف پول های سخت افزاری امن ترین گزینه موجود هستند.

کیف پول سخت افزاری چیست؟

کیف پول های سخت افزاری، گاو صندوق های فیزیکی می باشند که ذخیره سازی امنی را برای کلیدهای ارزهای خصوصی شما فراهم میکنند. این هارد دیسک ها به شکل مخصوصی طراحی شده اند و معمولاً از طریق USP به کامپیوتر یا گوشی هوشمند شما متصل می شوند. از آنجایی که آنها را آفلاین نگه میدارید، ذخیره سازی جالبی برای سکه ها و توکن های شما فراهم می نمایند. کیف پول های سخت افزاری دارای طیف وسیعی از ویژگی های امنیتی برای محافظت از کلیدهای ارز دیجیتال شما هستند. پین کد از کیف پول محافظت می نماید و بسیاری از ویژگی های امنیتی دیگر مانند صفحه نمایش برای مشاهده جزئیات تراکنش ها و دکمه های روی دستگاه برای تأیید دستی تراکنش ها وجود دارد.

اساساً هر کیف پول سخت افزاری دارای دو قسمت مجزا است. بخش اول دسکتاپ، موبایل یا وب کلاینت می باشد که به اینترنت متصل می شود و تقریباً تمام ویژگی های اولیه یک کیف گرم معمولی را دارد. این کیف پول نرم افزاری قابلیت ایجاد تراکنش ها را دارد، اما نمی تواند آنها را امضا کند. کیف پول سخت افزاری فیزیکی که حاوی کلیدهای خصوصی شما هستند. قبل از اینکه تراکنش کامل شود، باید به کیف پول سخت افزاری آفلاین شما ارسال شود، باید به تأیید شما برسد تا دستگاه آن را امضا نماید.

نحوه استفاده از کیف پول سخت افزاری

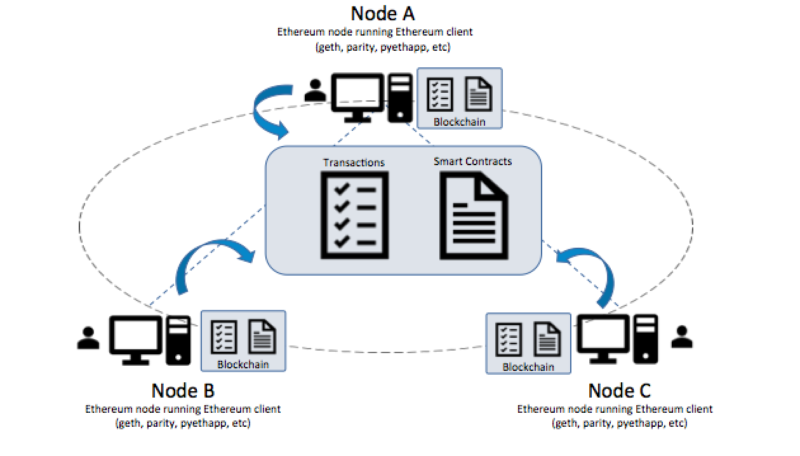

کیف پول های فیزیکی از نظر عملکردی بسیار مشابه هستند. البته ممکن است تنظیمات و نحوه کار با هر کدام با دیگری متفاوت باشد. همیشه این نکته را در نظر داشته باشید که رمز ارزهای شما در داخل کیف پول سخت افزاری ذخیره نمی شود، بلکه دارایی های شما در داخل بلاک چین شبکه کیف پول ذخیره و نگهداری می شود. در واقع کلید خصوصی، قفلی می باشد برای دسترسی و ورود به آدرس مربوط به محل ذخیره رمز ارزهای افراد در بلاک چین. از آنجایی که شبکه بلاک چین در دسترس تمام افراد عضو آن قرار دارد، زمانی که به کیف پول های سخت افزاری به اینترنت به وسیله لپ تاپ، کامپیوتر های رومیزی یا گوشی های هوشمند، متصل می شود، صاحبان کیف پول می توانند رمز ارزهای خود را با دیگر افراد مبادله نمایند.

اهمیت کلیدهای خصوصی

کیف پول های سخت افزاری به دلیل قطع شدن کلید خصوصی کاربران در اینترنت، عموماً در دسته کیف پول های سرد قرار می گیرند و به همین دلیل ریسک به خطر افتادن دارایی افراد تا حد زیادی کاهش می یابد. از سوی دیگر، زمانی که شخصی تراکنشی را در شبکه بلاک چین ایجاد می کند، در واقع در حال ایجاد یک امضای دیجیتال است که حامل پیام خاصی است. در واقع امضای افراد، مالکیت آنها بر کلید خصوصی را تایید می نماید، به این معنی است که بدون استفاده از کلید، جعل امضا امکان پذیر نخواهد بود و هیچ کاربر دیگری نمی تواند از طرف شخصی که دارای کلید خصوصی است، تراکنش غیرمجاز انجام دهد.

اساسا، کلیدهای خصوصی ذخیره شده در کیف پول های سخت افزاری توسط یک پین کد و همچنین یک رمز عبور محافظت می شوند که هر دو توسط صاحب کیف پول انتخاب می شوند، بنابراین استخراج کلیدهای خصوصی مالک اصلی کیف پول، حتی در صورتی که به دست شخص دیگری بیفتد، غیرممکن خواهد بود. علاوه بر همه این موارد، پس از مفقود شدن یا سرقت کیف پول سخت افزاری، صاحب کیف می تواند از طریق عبارت بازیابی که در زمان راه اندازی کیف پول به وی نمایش داده شده است، دوباره به دارایی های خود دسترسی داشته باشد.

مزایا و معایب کیف پول های سخت افزاری

مزایا

- به طور کلی ایمن تر از کیف پول های دسکتاپ، وب و موبایل در نظر گرفته می شود.

- به شما امکان می دهد کلید های خصوصی خود را کنترل کنید.

- از طیف گسترده ای از سکه ها و توکن ها پشتیبانی می نماید.

- آرامش خاطر بههمراه دارد.

- به شما امکان می دهد در صورت گم شدن یا دزدیده شدن کیف پول شما سکه ها را بازیابی کنید.

معایب

- رایگان نیست و باید آن را خریداری نمایید.

- هنگامی که نیاز به دسترسی به واحد پول رمزهای عبور خود دارید، به راحتی گزینه های دیگر نیست.

- از همه ارزهای دیجیتال پشتیبانی نمی کند.

برترین کیف پول های سخت افزاری موجود در بازار

با گذشت چند سالی از ظهور بازار ارزهای دیجیتال و با توجه به استقبال بالای مردم برای سرمایه گذاری در این بازار، کیف پول های سخت افزاری مختلفی تولید و روانه بازار شده اند که در ادامه به برخی از آنها اشاره می کنیم:

- لجر نانو اس (Ledger Nano S)

لجر نانو اس یک کیف پول سخت افزاری بسیار محبوب است که حدود 95 دلار قیمت دارد. این کیف پول از طریق USP به رایانه متصل می شود، صفحه نمایش OLED روی آن قرار دارد و دکمه هایی روی دستگاه وجود دارد که برای تأیید دستی تراکنش ها باید آنها را فشار داد. Nano S با پین کد محافظت می شود و نصب و استفاده بسیار آسان می باشد. از طیف گسترده ای از ارزهای دیجیتال محبوب مانند بیت کوین، بیت کوین کش، اتر، کلاسیک اتریوم، لایت کوین، ریپل و توکن های ERC20 پشتیبانی می نماید.

- لجر بلو (Ledger Blue)

این محصول نسبتاً گران است و در حدود 277 دلار قیمت دارد. دارای صفحه نمایش لمسی رنگی 3.5 اینچی و بلوتوث و مبتنی بر امنیت بالا است. لجر بلو برنامه های کاربردی را روی سخت افزار خود کاملاً جداگانه اجرا می کند و محدوده ارزهایی که پشتیبانی میکند تقریباً مشابه NanoS می باشد. همچنین رابط کاربری کاربرپسند و طراحی زیبای این محصول سبب شده که به یکی از گزینه های مناسب برای خرید تبدیل شود.

- ترزور (TREZOR)

معنای کلمه TREZOR در زبان چک به معنای گاوصندوق است. این کیف پول برای ذخیره امن ارزهای دیجیتال شما طراحی و ساخته شده است. TREZOR به عنوان یکی از قدیمی ترین و محبوب ترین کیف پول های سخت افزاری موجود در بازار، چندین سطح امنیتی را برای سکه ها و توکن های شما فراهم می نماید. این کیف پول علاوه بر محافظت از پین کد، دارای عبارت بازیابی 24 کاراکتری، نمایشگر روی صفحه و دکمه های فیزیکی برای تایید تراکنش است. همچنین از تعداد قابل توجهی ارز پشتیبانی می کند و قیمتی در حدود 107 دلار دارد.

- ترزور مدل تی (TREZOR Model T)

ترزور همچنین یک مدل T دارد که در اوایل سال 2018 راه اندازی شد که از ده ها ارز دیجیتال علاوه بر هر نوع توکن RC-20 پشتیبانی می نماید. این کیف پول با صفحه نمایش لمسی، تایید دو مرحله ای برای تراکنش ها، پشتیبانی از پین کد و شکستن پین کد یکی دیگر از کیف پول هایی می باشد که امنیت را در اولویت قرار می دهد. میتوانید ارزهای دیجیتالی مانند بیت کوین کویت، بیتکوین کش، اتر، توکن های IRC 20 و 10 ارز دیجیتال دیگر را در مدل T ذخیره سازی نمایید.

- کیپ کی (KeepKey)

یک کیف پول امن که از ارزهای رمزنگاری شده محبوب منتخب پشتیبانی می نماید و یکی دیگر از نام های شناخته شده در دنیای ذخیره سازی ارزهای دیجیتال است. این کیف پول سلسله مراتبی قطعی (HD) که در سال 2015 راه اندازی شد، بیت کوین، بیت کوین کش، اتر، لایت کوین، دوج کوین، دش و نیم کوین را ذخیره سازی می نماید. کیپ کی توسط یک عبارت بازیابی 12 حرفی پشتیبانی می شود. این کیف پول از ذخیره سازی تعداد نامحدودی کلید خصوصی پشتیبانی می نماید و دارای مجموعه ای از ویژگی های امنیتی مهم است. قیمت آن در حدود 125 دلار می باشد.

- بیت باکس (BitBox)

شعار این کیف پول سخت افزاری سوئیسی «طراحی حداقل، حداکثر امنیت» می باشد. این کیف پول جمع و جور و قابل حمل به راحتی روی رایانه شخصی قابل اجرا است. از توکن های بیت کوین، اتر، اتریوم کلاسیک ، لایت کوین و توکن های IRC 20 در شبکه اتریوم پشتیبانی می نماید. از ویژگی های کلیدی می توان به تأیید دو مرحله ای، دکمه های لمسی و نمایشگر LED و همچنین امکان مخفی کردن اطلاعات خاص (انکار موجه) با استفاده از کیف پول های مخفی و نسخه های پشتیبان اشاره کرد. قیمت آن در حدود 71 دلار است.